En Belgique, le vieillissement de la population constitue un défi majeur, tant sur le plan sociétal que pour les finances publiques, tous niveaux de pouvoir confondus. Ainsi, la transformation de la pyramide des âges aura notamment des répercussions importantes sur les sources de financement des communes, en raison d’une diminution attendue des recettes fiscales locales (et de la taxe additionnelle à l’impôt des personnes physiques en particulier).

Cette évolution affectera toutefois les différentes communes du pays de manière très variable. Pourquoi et quel(le)s (types de) communes seront le plus touché(e)s. C’est à ces questions que s’attache à répondre Belfius Research dans une nouvelle analyse thématique.

Le vieillissement de la population, un processus en évolution croissante

Selon les projections démographiques du Bureau fédéral du Plan, la population belge augmentera, en moyenne entre 2020 et 2060, d’environ 40.000 personnes par an. Mais plus important encore, les prévisions démographiques font état d’un glissement de la concentration de la population vers les catégories d’âge plus élevées. A l’horizon 2060 , la population de plus de 60 ans et celle de plus de 80 ans représenteraient respectivement 30% et 9,1% de la population totale (contre 25% et 4,8% actuellement).

Cette évolution est déjà bien perceptible aujourd’hui, puisqu’entre 2001 et 2016, la proportion des personnes de 60 ans et plus par rapport à la population totale n’a cessé de progresser pour atteindre 25% en 2016, contre 22% en 2001.

Ceci s’explique par des taux de croissance plus soutenus de cette tranche par rapport au reste de la population à telle enseigne, qu’aujourd’hui, la proportion des plus de 60 ans rapportée à la future population active (les moins de 20 ans) est déjà supérieure à 100%. En d’autres termes, la population en fin de carrière ou inactive est désormais supérieure à son potentiel de remplacement à long terme.

L’impact du vieillissement sur la fiscalité communale

Ce processus du vieillissement suscite quelques interrogations sur différents aspects de la gestion publique comme, par exemple, le financement des pensions mais aussi, au niveau local, le produit de la taxe additionnelle à l’impôt des personnes physiques (IPP) directement liée au revenu du travail.

En termes de recettes à l’IPP, cela signifie :

- un vieillissement des revenus du travail actuels

- une transformation des revenus du travail de fin de carrière en un revenu de remplacement de type pré-pension et pension légale, nécessairement moins élevés puisque plafonnés

Dans le cadre de notre analyse, nous avons travaillé dans un premier temps sur les données fiscales historiques relatives à la période 2006-2015. Une analyse économétrique nous a permis de démontrer la relation statistique entre une évolution plus rapide de personnes âgées de plus de 60 ans par rapport aux personnes qui perçoivent aujourd’hui les revenus professionnels les plus élevés (les 45- 54 ans) et le rendement IPP par habitant de la commune considérée.

Dans un second temps, nous nous sommes interrogés sur l’évolution future probable de cette relation à l’aide des projections démographiques publiées par les différents instituts statistiques régionaux.

Concrètement, il en ressort qu’à l’horizon 2030 (en moyenne pour la Belgique), l’évolution démographique impliquerait une perte de 14,2% du rendement IPP par habitant. Cela signifie que la valeur de 1% d’additionnel IPP par habitant ne représenterait plus, en 2030, que 85,8% de sa valeur de 2015, toutes autres choses étant égales par ailleurs. Pour une grosse majorité des communes, le rendement IPP serait donc impacté négativement par le vieillissement des plus de 60 ans (à tendance inchangée). Mais l’effet ne serait pas homogène entre les communes.

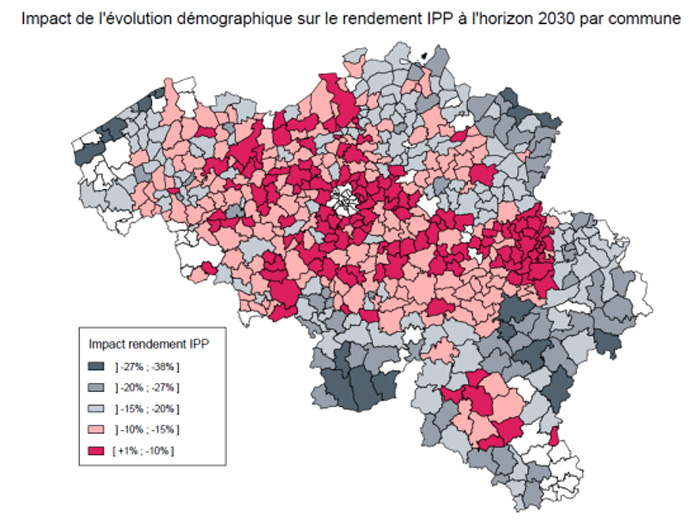

Comme l’illustre la carte ci-dessous, cette moyenne de -14,2% cache en effet d’importantes disparités, en fonction notamment de la taille de la commune. Ainsi, en Flandre, l’impact va d’une perte de -38,1% à une légère progression de 0,5%. En Wallonie, l’impact varie de -35,4% à -5,1%.

De façon générale, les grandes villes semblent moins impactées (cfr. infra), ceci en raison d’une dynamique particulière : l’impact est moindre car l’IPP pèse proportionnellement moins dans leurs recettes (en raison du revenu moyen par déclaration plus faible et de la prédominance de l’impôt foncier en milieu urbain).

A souligner également que les communes bruxelloises se démarquent du reste du pays par une logique différente: un rajeunissement de leur population mais avec une qualité de revenu en diminution (plus de revenus bas), ce qui pèse également sur le rendement IPP par habitant.

Un impact financier à nuancer en fonction du poids relatif de la recette IPP dans les ressources de la commune

Un autre facteur clé pour appréhender l’impact attendu du vieillissement est le poids relatif de la recette IPP dans le total des ressources ordinaires de la commune. La fiscalité communale représente en effet environ 45% des recettes totales des communes bruxelloises et wallonnes et 47,7% pour les communes flamandes, et parmi ces taxes, la taxe additionnelle à l’impôt des personnes physiques peut représenter une part assez variable des recettes communales comme l’illustre le tableau ci-après.

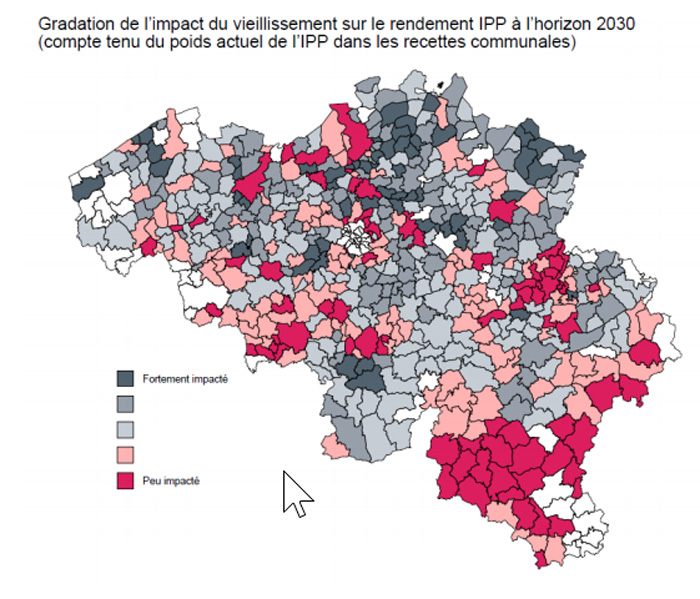

La carte suivante montre la gradation de l’impact « pondéré ». Parmi les 10% de communes les plus impactées figurent 49 communes flamandes où l’IPP représente en moyenne 26,9% des recettes totales et qui voient le rendement de cette taxe diminuer en moyenne de 19,0% par rapport à 2015. Quatre communes wallonnes font également partie de ce percentile P10. Elles perdent en moyenne 16,1% de leur rendement IPP pour un poids moyen de cette recette situé à 29,8% de leur revenus.

Parmi les communes les moins impactées en raison du poids relatif moindre de la recette IPP figurent essentiellement les grandes villes et leur périphérie très proche, ainsi que les communes du centre de la province de Luxembourg. Ces dernières disposent de ressources importantes qu’elles retirent de la gestion des bois communaux, ce qui relègue la recette IPP au second plan.

La dynamique propre des grandes villes

Alors que l’impact sur le rendement IPP est en moyenne de -14,2% pour l’ensemble des communes wallonnes et flamandes, celui-ci n’est que, globalement, de -8,8% pour les 13 communes wallonnes et flamandes présentes dans l’étude et dont la population est supérieure à 75.000 habitants. Comme déjà évoqué, cet impact est d’autant plus modéré que le poids relatif des recettes IPP est également moindre dans les grandes villes : 13,9% des recettes totales contre 21,8% pour l’ensemble des communes wallonnes et flamandes.

Par ailleurs, certaines grandes villes du pays (Anvers, Liège…) se démarquent par une réduction de l’âge moyen accompagnée d’une lègère diminution du nombre de pensionnés et d’un solde migratoire interne déficitaire (davantage de départs d’habitants vers d’autres communes que d’arrivées d’habitants en provenance d’autres communes). En conclusion Le vieillissement de la population et les départs croissants à la retraite n’engendrent pas uniquement des surcoûts en termes de charges de pension et d’infrastructures dédiées aux personnes âgées. Ils entrainent également une érosion progressive de la base fiscale des communes (de la taxe additionnelle à l’IPP en particulier) qui modifiera structurellement leur base globale de financement. Cet impact sur les recettes communales, déjà perceptible dans certaines communes, sera toutefois progressif et très variable selon la structure sociodémographique locale.

Les entités communales les plus concernées seront amenées à prendre des mesures compensatoires (en recettes et/ou en dépenses) afin de préserver l’équilibre budgétaire. Dans une certaine mesure, les mécanismes de répartition des dotations des pouvoirs subsidiants (tels que le fonds des communes) seront également susceptibles d’apporter un correctif à cette évolution.