Mercer, leader mondial du conseil en ressources humaines et spécialiste en retraite & investissements, dévoile les résultats de son dernier rapport sur les systèmes de retraite dans le monde. Il compare désormais 37 pays soit près des deux tiers de la population mondiale.

S’il souligne le large spectre et la grande diversité des systèmes de retraite, le rapport démontre aussi que même les meilleurs d’entre eux présentent des failles. Bien que chacun se distingue par un contexte unique, le rapport insiste sur la possibilité d’apporter des améliorations communes pour répondre aux défis auxquels font face l’ensemble des pays.

Les systèmes de retraite dans le monde face au défi de l’espérance de vie

Afin de comparer des régimes de retraite distincts à l’échelle du monde grâce à l’analyse d’un large éventail de caractéristiques (malgré une multitude de contextes et de cultures), l’Indice se fonde sur la moyenne pondérée des sous-indices de performance, de viabilité et d’intégrité pour évaluer chaque système de retraite à l’aide de plus de 40 indicateurs.

L’édition 2019 adopte cependant une nouvelle approche de calcul du taux de remplacement net, à savoir, le rapport entre le niveau de revenu touché à la retraite et celui perçu en cours de vie active. Même si la plupart des rapports précédemment consacrés à l’Indice calculaient un taux de remplacement net sur la base du revenu médian, la présente étude utilise plusieurs niveaux de revenu découlant des données de l’Organisation de Coopération et de Développement Économiques pour représenter un échantillon de retraités plus large.

Au niveau global, les systèmes sont confrontés à une espérance de vie sans précédent et à une pression grandissante sur les ressources publiques permettant d’assurer la santé et le bien-être des citoyens les plus âgés. Il est donc impératif que les décideurs politiques réfléchissent aux forces et aux faiblesses de leurs systèmes pour consolider leur pérennité à long terme.

Le rapport de Mercer est la première étude internationale à se pencher sur l’« effet de richesse », c’est-à-dire la tendance des dépenses à augmenter parallèlement au niveau de richesse, associé aux actifs de couverture de retraite. Les données analysées suggèrent en effet qu’avec l’accroissement du montant des investissements retraite, les individus se sentent en meilleure santé financière et sont donc susceptibles d’emprunter davantage.

L’auteur de l’étude, le Dr David Knox, Senior Partner chez Mercer Australie, indique qu’en raison de la croissance des actifs financiers détenus par les fonds de pension, les ménages estiment avoir plus de chances de tirer des revenus futurs de leurs économies. Une situation qui les incite davantage à emprunter avant de partir en retraite pour améliorer leur niveau de vie actuel et futur.

« Lorsque la richesse d’un individu augmente, que ce soit sous la forme d’un patrimoine immobilier, de portefeuilles de placement ou d’épargne-retraite, sa propension à s’endetter progresse elle aussi parallèlement. Les données laissent penser qu’au niveau global, pour chaque hausse d’un dollar du montant des actifs de retraite d’une personne, l’endettement net du ménage augmente d’un peu moins de 50 centimes », précise-t-il.

La viabilité, maillon faible de nombreux systèmes

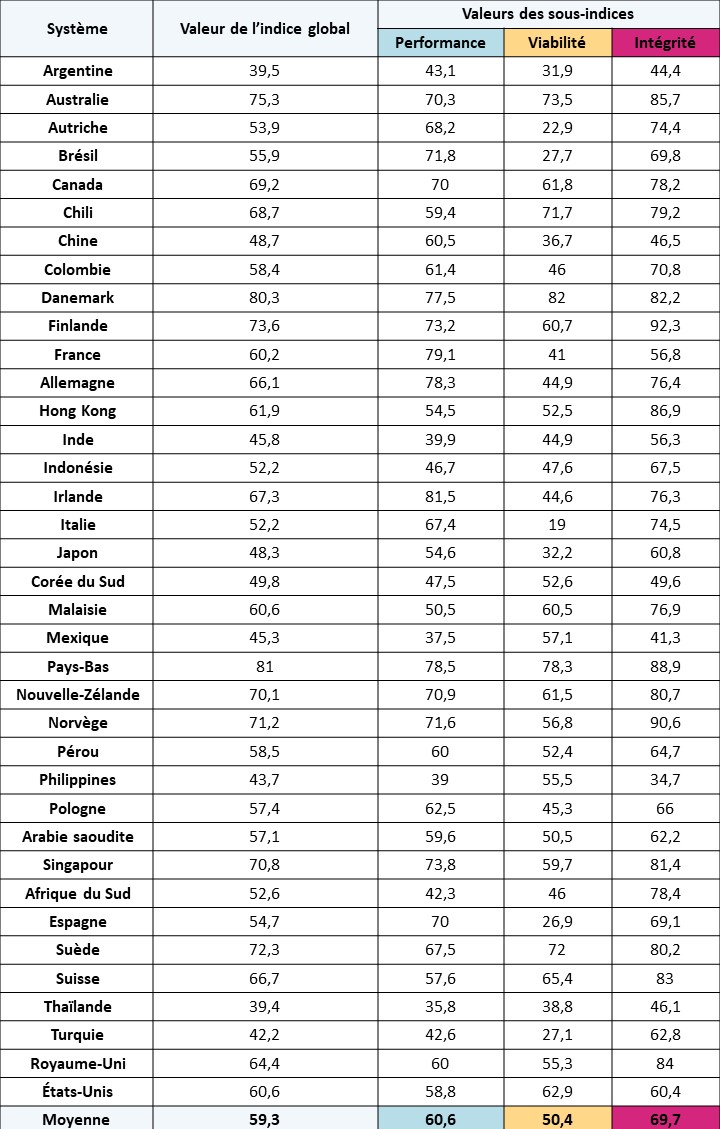

Créé pour estimer la probabilité d’un système à pouvoir pérenniser ses prestations, le sous-indice de viabilité met à nouveau en évidence la vulnérabilité de nombreux systèmes notamment sud-américains et asiatiques. Une tendance confirmée par la note moyenne médiocre (D) qui leur est attribuée en la matière. À titre d’exemple, tandis que la Chine se hisse à un niveau honorable (71,7) dans ce sous-indice, le Brésil et l’Argentine n’obtiennent respectivement que 27,7 et 31,9. De même, en Asie, si Singapour récolte un score de 59,7, le Japon n’atteint lui que 32,2.

Le problème n’est toutefois pas restreint aux économies en développement : nombreux sont les pays européens à connaître des pressions similaires.

Le Danemark a beau décrocher la meilleure note du sous-indice de viabilité (82,0), l’Italie et l’Autriche s’en sortent avec un score respectif bien plus faible de 19,0 et 22,9.

Même si certaines des mesures contribuant au score de viabilité sont difficiles à changer, d’autres peuvent en revanche être influencées pour consolider l’efficacité d’un système à longue échéance. Parmi les recommandations, on peut citer celles consistant à encourager ou à exiger la constitution d’un niveau d’épargne accru pour préparer l’avenir, à relever graduellement l’âge légal de départ à la retraite, ou encore à permettre ou persuader les personnes de travailler un peu plus longtemps.

« Quoique certains systèmes s’appuient toujours sur des régimes à prestations définies qui peuvent appliquer des stratégies de placement adossées au passif, les régimes à cotisations définies jouent un rôle de plus en plus important dans la constitution d’une épargne individuelle en vue de la retraite. Pour un fonds de pension, ce qui est critique, c’est de diversifier les actifs en portefeuille afin de maximiser les rendements de placement corrigés des risques d’un régime à cotisations définies. Compte tenu de l’allongement de la longévité, il est indispensable de reconsidérer l’âge légal de départ en retraite (ce qu’ont déjà fait certains gouvernements) pour pouvoir réduire le coût des prestations de retraite à financement public », fait observer le professeur Deep Kapur, Directeur de la Monash Business School de l’Université Monash (MCFS)*.

L’Indice Melbourne Mercer 2019 des régimes de retraite à travers le monde en chiffres

Avec cette année une note globale de 81,0, les Pays-Bas peuvent s’enorgueillir d’avoir occupé l’une des deux premières positions du classement dans 10 des 11 derniers rapports MMGPI. De tous les pays notés, la Thaïlande obtient pour sa part la valeur la plus basse (39,4).

S’agissant des différents sous-indices, les meilleurs élèves sont l’Irlande en matière d’adéquation (81,5), le Danemark pour la viabilité (82,0), et la Finlande en termes d’intégrité (92,3). Les notes les plus faibles reviennent à la Thaïlande pour ce qui est de la performance (35,8), à l’Italie pour la viabilité (19,0), et aux Philippines pour l’intégrité (34,7).

Si la valeur globale de l’indice français a légèrement baissé de 60.7 en 2018 à 60,2 en 2019, elle se hisse pourtant à la seconde place du classement en matière de performance (79,1) juste derrière l’Irlande (81,5). Elle n’est en revanche que 28ème (41) dès lors que l’on s’attache au sous-indice de viabilité mais 8ème (56,8) pour celui d’intégrité.

« Le système de retraite français dépend fortement des systèmes légaux de retraite (notamment Assurance Vieillesse et AGIRC-ARRCO). Actuellement, les discussions sur la future réforme des retraites laissent penser que le gouvernement souhaite s’attaquer à la viabilité financière à long terme du système par répartition, par une baisse des pensions et la hausse de l’âge de retraite à taux plein (selon le rapport de M. Delevoye). Si, effectivement, cette réforme parvenait à être adoptée, les français devraient changer de comportement : préparer activement sa retraite sera nécessaire. Les entreprises pourraient être mises à contribution (l’allégement de cotisations retraite sur les salaires les plus élevés le permettrait). Changer les mentalités et les comportements prendraient beaucoup plus de temps que ce qui est prévu par la réforme», observe Christel Bonnet, Consultant retraite Senior chez Mercer France.

Le tableau suivant présente la valeur globale de l’indice de chaque pays, ainsi que la valeur de chacun des trois sous-indices retenus. Chaque valeur représente une note comprise entre 0 et 100.

Melbourne Mercer Global Pension Index 2019