Après avoir examiné les dossiers des femmes mono-emprunteurs en 2020, La Centrale de Financement se penche désormais sur les emprunteurs seniors

Pour la plupart déjà propriétaires, les emprunteurs de plus de 50 ans sont a priori d’excellents profils pour les banques : ils disposent souvent d’une bonne assise financière, ont la possibilité de fournir un montant d’apport plus conséquent et empruntent sur des durées plus courtes. Pourtant, malgré ces nombreux atouts, ils sont aussi plus à même de développer davantage de problèmes de santé, susceptibles de faire grimper significativement le coût de leur assurance de prêt… Avec la crise sanitaire, les établissements bancaires se montrent plus frileux vis-à-vis des profils seniors : la proportion d’emprunteurs de plus de 50 ans a ainsi diminué de plus de 2 points, entre 2019 et 2020. Quel est donc le profil type de l’emprunteur de plus de 50 ans en 2020 ? Pour quel(s) projet(s) et dans quelles conditions ?

Quoiqu’il en soit les séniors, comme les autres profils, auront toujours la possibilité de poursuivre la concrétisation de leurs projets immobiliers dans des conditions favorables, en ce mois de juin 2021, grâce à des taux de crédit bas et toujours aussi attractifs, malgré une hausse moyenne de 0.03% des taux d’emprunt sur l’ensemble des durées de prêt.

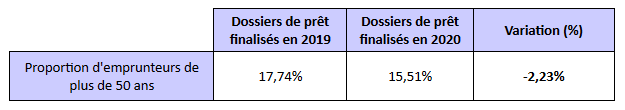

Une baisse de 2% du volume d’emprunteurs de plus de 50 ans en 2020 (par rapport à 2019)

Les emprunteurs de plus de 50 ans ont été largement impactés par la crise sanitaire : entre 2019 et 2020, leur proportion, parmi le total des emprunteurs financés par La Centrale de Financement, a chuté de 2 %. Cette baisse s’explique notamment par une vigilance des banques qui s’est accrue vis-à-vis des profils présentant des risques de santé plus élevés, dans ce contexte de pandémie mondiale. En effet, les seniors ont été statistiquement la frange de population la plus touchée par le virus au cours de la crise sanitaire : déjà élevés, les frais d’assurance invalidité décès dépassent désormais les intérêts bancaires du prêt, pour les profils cinquantenaires et au-delà.

Avec le départ à la retraite, la baisse des revenus limite l’accès au crédit immobilier

Pour les emprunteurs de plus de 60 ans, la baisse de revenus liée au départ à la retraite se pose également comme un obstacle majeur au financement de leurs projets immobiliers :

« Les profils seniors ont été les plus pénalisés par la crise sanitaire ; déjà considérés comme des populations à risque par les assureurs, ils ont été particulièrement touchés par le virus. Une difficulté à laquelle s’ajoute celle de la baisse globale de leur revenu au moment du départ à la retraite, une baisse d’environ 25% en moyenne[2]. Afin de leur permettre d’accéder malgré tout à l’emprunt immobilier, La Centrale de Financement propose de nombreuses solutions permettant notamment de réduire le coût de l’assurance. Grâce à notre important réseau de partenaires assureurs, nous donnons accès à un large choix de solutions d’assurances emprunteurs (25 contrats différents) permettant de bénéficier de l’option la plus avantageuse, quel que soit son profil et sa situation financière ! », précise Sylvain Lefèvre, président de La Centrale de Financement.

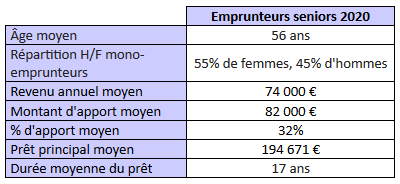

Le profil-type de l’emprunteur de plus de 50 ans en 2020

Après analyse des dossiers de prêt finalisés sur l’année 2020, Le Centrale de Financement a dressé le portrait-type de l’emprunteur de plus de 50 ans qui est, en majorité une femme (55% des cas) de 56 ans disposant d’un revenu mensuel moyen de 6 160 € par mois. Elle emprunte pour une durée moyenne de 17 ans et pour un montant de 194 671€ en moyenne, et doit être en capacité de fournir un apport d’environ 32% du montant du prêt total (62 294€), soit 19,2 de points de pourcentage de plus par rapport au volume d’apport moyen demandé en 2020 (12,8%), tous profils d’emprunteurs confondus.

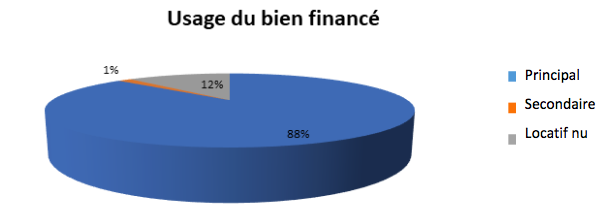

Les emprunteurs de plus de 50 ans privilégient davantage le locatif

Au cours de l’année 2020, La Centrale de Financement a observé une préférence renouvelée des emprunteurs de plus de 50 ans pour l’acquisition d’une résidence principale, pour 70% d’entre eux, et une appétence réelle pour le locatif (nu ou meublé) dans plus de 27% des cas.

« Majoritairement secundo-accédants, les emprunteurs de plus de 50 ans orientent généralement la concrétisation de leurs projets immobiliers vers un changement de résidence principale, ou vers l’acquisition d’une résidence secondaire destinée à la location, qui leur permettrait de compléter leur pension de retraite. », ajoute Sylvain Lefèvre.

Parmi l’ensemble des dossiers financés pour un projet d’acquisition en résidence principale, seulement 12% des acquéreurs ont plus de 50 ans.

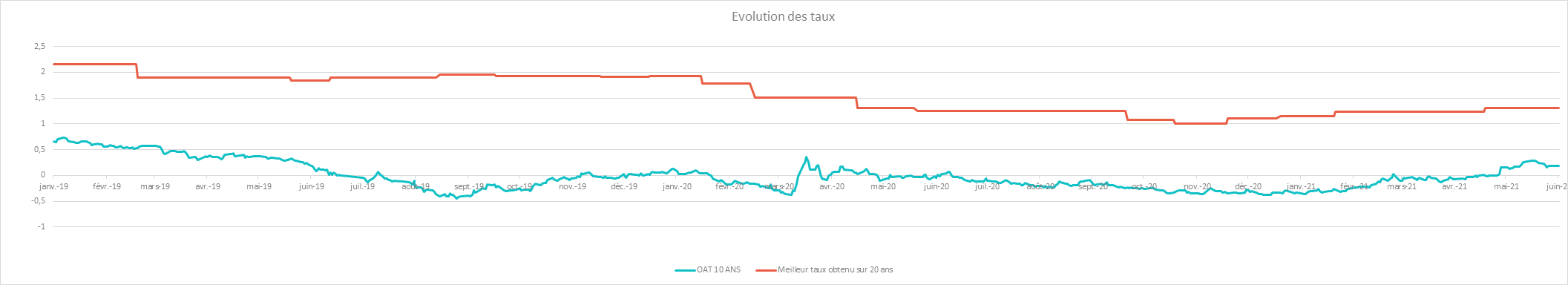

Juin 2021 : la hausse des taux se poursuit sur l’ensemble des durées de prêt, mais les conditions d’emprunt restent attractives

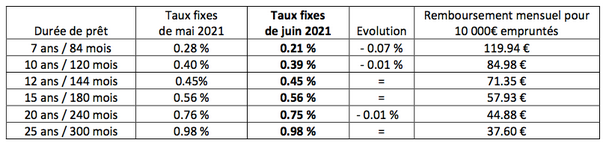

Le mois de juin 2021 s’inscrit dans la continuité de la tendance haussière déjà observée au mois de mai 2021, avec une nouvelle hausse des taux sur l’ensemble des durées de prêt. Avec les taux annoncés en juin 2021, un emprunteur contractant un prêt d’un montant de 180 000 € sur 25 ans à 1,31 % verra sa mensualité s’élever à 717,90 euros pour un coût total de crédit de 31 151 euros, soit près de 2,3% de plus que le mois précédent (correspondant à un coût supplémentaire de plus de 713 euros sur 25 ans) pour un prêt de la même durée et du même montant.

Évolution des taux

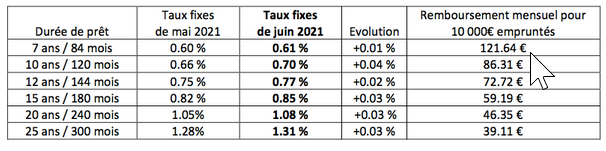

Les taux immobiliers moyens de juin 2021 par durée d’emprunt

Les conditions de taux généralement constatées sont en hausse de 0.03%, en moyenne, pour toutes les durées de prêt confondues. Dans le détail : les hausses de taux de crédit les plus significatives s’observent principalement pour les prêts contractés sur 10 ans, ainsi que pour ceux sur 15, 20 et 25 ans, avec une augmentation de +0.04 % et +0.03 % respectivement par rapport à mai 2021.

Les meilleurs taux obtenus sur le mois de juin 2021 sont, pour la majorité des durées d’emprunt, légèrement plus avantageux que ceux obtenus au mois de mai 2021. Pour les prêts contractés sur une durée de 7 ans, on observe ainsi une baisse significative de -0,07% par rapport au mois précédent ; pour les prêts contractés sur 10 et 20 ans, les meilleurs taux obtenus en juin 2021 observent une baisse moins importante, de 0,01 point de pourcentage par rapport au mois de mai 2021.

Les meilleurs taux immobiliers de juin 2021 par durée d’emprunt

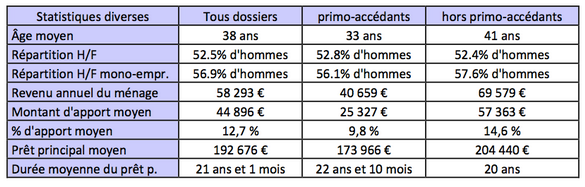

Profil des emprunteurs ayant réalisé leur projet en mai 2021

L’emprunteur type du mois de mai 2021

À propos de la Centrale de Financement

Fondée en 2013 par Sylvain Lefèvre et Philippe Girou, La Centrale de Financement est l’un des leaders français du courtage en prêt immobilier – financement, regroupement de crédits et assurance emprunteur. Son ambition est de faciliter l’accès au prêt immobilier au plus grand nombre, en proposant des offres de prêts immobiliers et d’assurances emprunteurs aux conditions financières les plus avantageuses, et en garantissant une relation personnalisée et durable à ses clients, autour de quatre engagements : exigence, expertise, déontologie, et accompagnement.

La Centrale de Financement, filiale du groupe APRIL depuis 2018, s’appuie sur un réseau de plus de 195 agences et 1000 collaborateurs répartis sur tout le territoire national, et a noué des partenariats avec la quasi-totalité des grands acteurs banque-assurance du marché. Elle a négocié, en 2020, un volume de crédit de 4,7 milliards d’euros.